Seu aplicativo móvel não é a solução mágica para o crescimento do Mobile Banking

Reading Time: 7 minutes

Conteúdo Bônus

- Estado das finanças móveis em 2021 [Download Ebook]

- O setor bancário na era do cliente conectado [Download Ebook]

- Seu Guia para uma Experiência de Cliente Vencedora em Serviços Financeiros [Download Ebook]

Qual é a chave para o crescimento do seu mobile banking? Qual é a chave para o crescimento de seu mobile banking? A maioria dos bancos diria que está oferecendo um aplicativo de mobile banking eficaz, porém eles estariam em parte corretos. Os bancos não apenas precisam de um aplicativo atraente, mas também pensar em como posicionar corretamente seu aplicativo dentro de seus negócios.

O crescimento da internet e dos dispositivos móveis resultou em uma série de novos canais: aplicativos, websites, mídias sociais, e-mail e muito mais. Estes canais adicionais oferecem possibilidades interessantes, mas muitos profissionais de marketing cometem o erro de apenas colocá-los uns em cima dos outros em vez de pensar cuidadosamente em como poderia ser uma estrutura ideal.

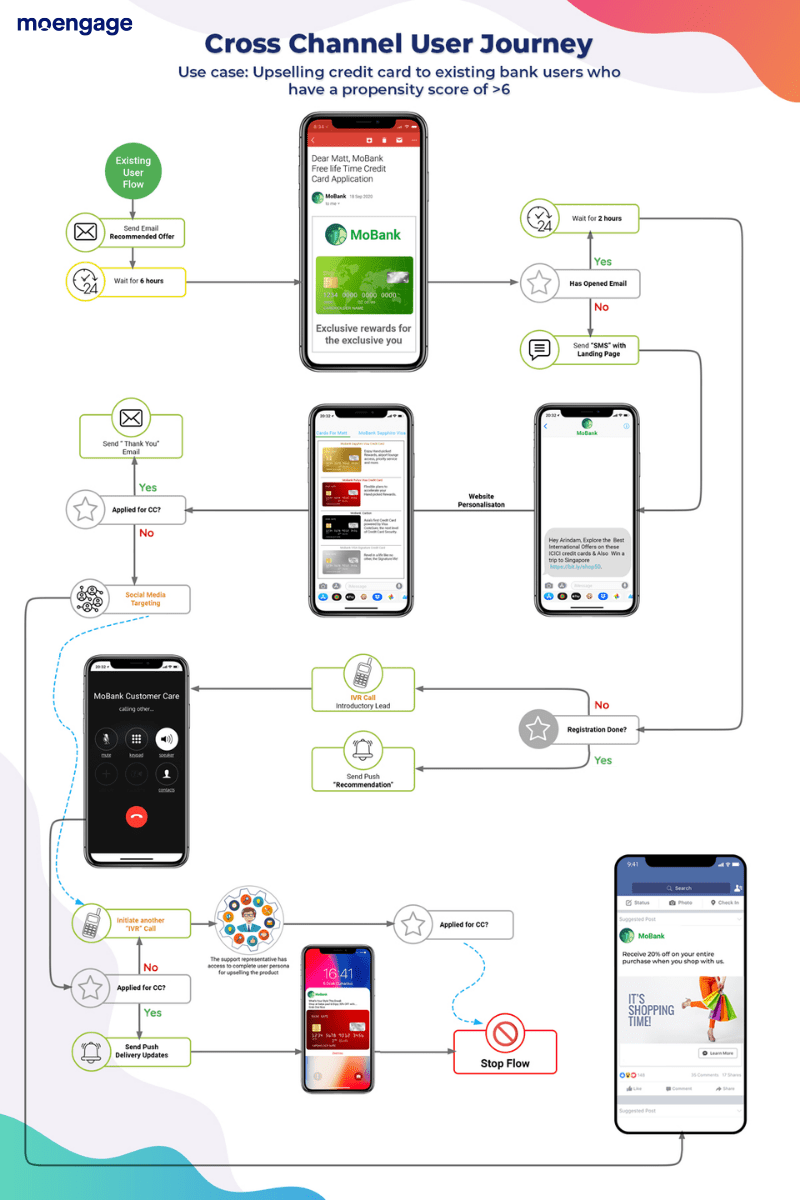

Para os bancos, em vez de considerar um aplicativo de banco móvel como apenas um canal adicional, pense na alavancagem que você poderia obter se posicionasse o aplicativo como um hub central em torno do qual você construiria sua estratégia de engajamento do consumidor omnichannel. Fazendo isso, você estará em uma posição ideal, à medida que a adoção móvel aumenta, os aplicativos móveis estão se tornando um dos principais pontos de contato para os clientes bancários.

Os clientes utilizam múltiplos canais quando interagem com as empresas. De acordo com pesquisas do Google, os consumidores normalmente alternam entre três a quatro telas antes de concluir uma tarefa. Assim, as empresas (incluindo bancos) precisam adotar uma estratégia de marketing omnichannel a fim de capturar essas vendas.

Marketing Omnichannel para o Crescimento do Mobile Banking

O marketing omnichannel utiliza todos os canais de marketing à sua disposição para alcançar uma experiência de usuário integrada e ininterrupta do início ao fim. A chave é como o usuário experimenta o marketing que é dirigido a eles. Eles devem ser capazes de passar de canal em canal e experimentar a mesma marca e mensagens ao longo de todo o processo, independentemente de estarem usando um aplicativo, uma mídia social ou um website via desktop.

Para obter uma experiência realmente perfeita, todos os canais devem estar integrados. Um cliente deve ser capaz de se mover do aplicativo para o desktop de forma perfeita, enquanto o e-mail, as mensagens push e outros recursos suportam a experiência em uma dança sincronizada. A Invesp descobriu que as empresas que utilizam estratégias omnichannel retêm em média 89% de seus clientes, em comparação com apenas 33% daquelas com fraco envolvimento de clientes omnichannel.

A experiência do cliente é a pedra angular do marketing bem-sucedido, e a chave para garantir uma experiência positiva é a consistência.

Como você pode alcançar isso?

Simplifique Conceitos, Transações e Navegação

Muitos clientes acham os temas financeiros confusos e sem graça, o que pode dificultar a comercialização dos produtos financeiros para eles. Os provedores de serviços bancários digitais devem considerar a possibilidade de fazer vídeos curtos que ajudem a explicar conceitos financeiros complexos de uma maneira simples e direta. De acordo com pesquisas da Retail Dive, 72% dos consumidores prefeririam usar um vídeo para aprender sobre um produto ou serviço do que qualquer outro canal.

Há claramente uma demanda por este tipo de conteúdo, uma vez que 68% dos consumidores encontram conteúdos que informam ou educam são mais valiosos do que outras formas. Um relatório do TD Bank indica que a maioria dos millennials acredita que poderia se beneficiar de alguns conselhos sobre economia (32%), cartões de crédito (26%), criação de um orçamento (30%) e outros tópicos financeiros. Ao atuar como uma fonte confiável de informações que desmistifica conceitos financeiros intimidantes, você pode ensinar aos seus clientes sobre seus produtos e incentivá-los suavemente em direção às suas ofertas.

Os clientes também têm uma atenção curta. De acordo com pesquisas da Chartbeat, mais de 50% dos visitantes deixam um site dentro de 15 segundos, então, é crucial simplificar as coisas. Para melhorar a adoção do aplicativo móvel, um aplicativo bancário deve ser fácil de navegar e seus produtos precisam ser fáceis de usar. Por exemplo, transações regulares, como pagar um cartão de crédito, devem ser simples e exigir o menor número possível de etapas.

Por que você deveria se importar? A taxa média de desinstalação para aplicações é de 28% nos primeiros 30 dias e chega a 71% dentro de 90 dias. Além disso, pesquisas da Comscore mostram que as questões de usabilidade são as principais razões, além da segurança, para não converter em dispositivos móveis:

- Preocupações com segurança 20,2%

- Impossibilidade de ver os detalhes do produto 19,6%

- Navegação difícil 19,3%

- Impossibilidade de navegar em várias telas ou comparar 19,6%

- Dificuldade de inserir detalhes 18,6%

O resultado final é que se seu aplicativo não for fácil de usar, é pouco provável que seus clientes o utilizem.

Faça do seu App o principal ponto de contato do cliente

A Geração Z deseja ser autossuficiente. Isso significa que eles desejam ter o mínimo de atrito entre si e o produto ou serviço que estão usando. Portanto, em vez de impor uma equipe de suporte ao cliente a eles, invista em tecnologia que forneça acesso e os capacite a resolver seus próprios problemas. Bancos que fazem isso de maneira eficaz melhorarão a adoção do aplicativo bancário.

O chat ao vivo é uma solução que se encaixa nesse perfil. O Wells Fargo testemunhou um aumento de dois dígitos nas conversões e melhorou as taxas de satisfação do cliente depois que implementou o chat ao vivo. Seções abrangentes de perguntas frequentes também são outra forma de abordar as perguntas e problemas mais comuns experimentados pelos clientes. E os dados das interações do chat ao vivo podem ser usados para adicionar conteúdo às seções de perguntas frequentes ou para treinar chatbots que podem estar disponíveis para os clientes o tempo todo.

Os Chatbots também podem atuar como guias para os clientes para navegar no aplicativo ou responder perguntas sobre produtos e serviços. A HDFC Life foi o primeiro chatbot na Índia a ajudar os clientes a escolherem seguros de vida. Usando um questionário de avaliação de 60 segundos, o bot calculou um “Quociente de Seguro” que permitiu a recomendação de planos adequados. Funcionou: 8,03% dos usuários expressaram interesse em adquirir o produto após interagir com o bot; os formulários tradicionais baseados na web geram apenas até 2% de interesse.

Dica Bônus: Dê uma olhada nos Prós e Contras dos Chatbots de IA.

Use os dados para entender seus clientes

Os clientes deixam um tesouro de dados sobre seus hábitos de navegação, preferências e interesses a cada interação, e isto só tem aumentado à medida que a adoção mobile tem crescido. Estas interações oferecem uma oportunidade de extrair dados que você pode usar para ajudar a obter insights sobre como servir melhor a esse cliente. Cada canal é capaz de reunir seus próprios dados, mas uma estratégia omnichannel eficaz permite conectar os pontos entre os diferentes canais para ajudar a criar um perfil completo de seus clientes.

Quando você compreende o comportamento e as preferências de seu cliente, você pode enviar-lhes uma mensagem através de seu canal preferido para aumentar o engajamento, entregando a mensagem certa no momento certo. Isto pode envolver a análise do perfil de um cliente para determinar o momento certo para oferecer-lhe um aumento do limite de crédito, uma hipoteca com juros baixos ou um novo produto de conta, e optar por fazê-lo através de mensagem push, e-mail ou direct mail.

Use inteligência artificial e personalização para melhorar a experiência do cliente

Uma vez que você tenha uma compreensão dos seus clientes e suas preferências, você pode usar a inteligência artificial e a personalização para melhorar a experiência deles. Uma pesquisa da RedPoint descobriu que 63% dos consumidores esperam personalização como um padrão de serviço e acreditam que são reconhecidos como indivíduos quando recebem ofertas especiais. Os consumidores querem serviços personalizados e estão dispostos a compartilhar informações pessoais para obtê-los. Uma pesquisa da Deloitte descobriu que 48% dos compradores estão dispostos a compartilhar dados em troca de serviços personalizados – e 58% dos Millennials estão. Eles estão dispostos a compartilhar suas localizações e dados pessoais para obter e-mails mais personalizados com recomendações e sugestões direcionadas às suas preferências.

Um aplicativo móvel bem projetado pode lembrar os clientes de contas pendentes e pagamentos futuros, oferecer mensagens de produtos ou serviços personalizados e compartilhar informações sobre produtos complementares, tudo isso para fazer com que o cliente se sinta pessoalmente cuidado, ao mesmo tempo em que aumenta o engajamento e a visibilidade de seus produtos.

Observe que estas expectativas de personalização destacam a necessidade de uma operação de marketing omnichannel integrada sem percalços. A pesquisa da RedPoint também observou que “Interações que os consumidores rotulam como ‘muito frustrantes’ incluem o envio de uma oferta por um item recentemente adquirido (34%), ofertas que não são relevantes (33%), ou quando uma marca não as reconhece como um cliente existente (31%)”. A personalização pode ter um efeito contrário quando é executada de forma incorreta.

Comece com o Marketing Omnichannel para seu Banco

Em uma era de pouca atenção e de demandas crescentes por experiências ininterruptas e personalizadas, os bancos precisam atender os clientes onde eles estão. Simplificando as transações financeiras, será mais fácil para seus clientes fazer negócios com você, o que melhorará sua experiência e satisfação.

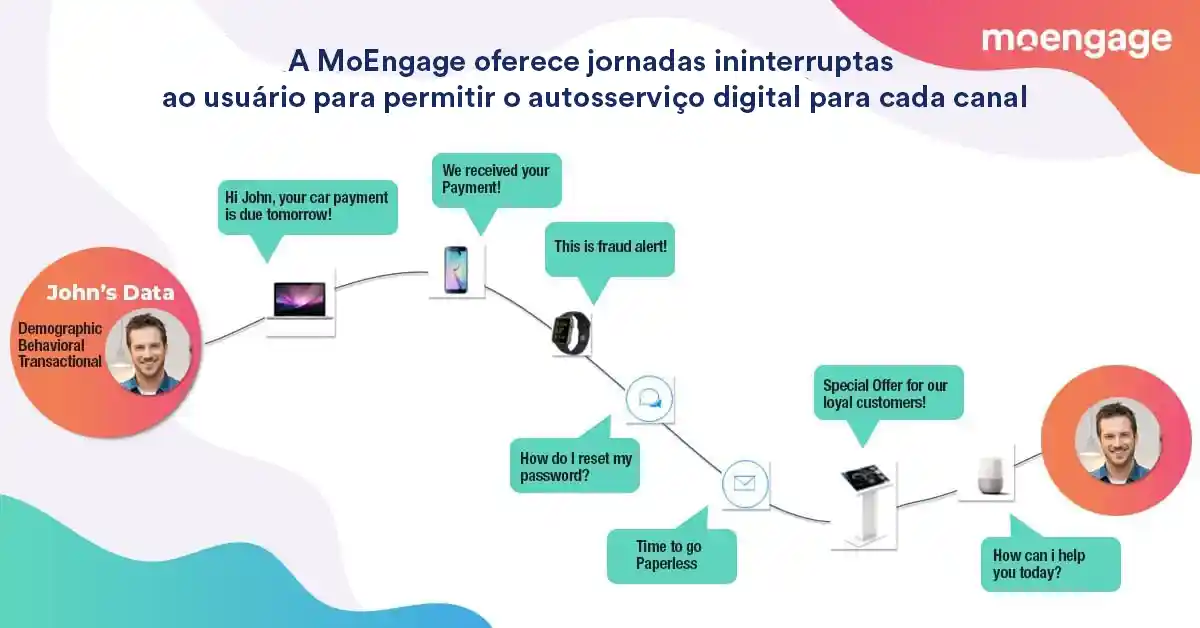

MoEngage’s platform for BFSI foi construído para nosso mundo mobile-first, ajudando as empresas a orquestrar campanhas por meio de notificações “push”, e-mails, mensagens “in-app”, web push e SMS. Nossa plataforma ajuda as empresas a criar, visualizar e implementar campanhas omnichannel que chegam aos usuários no momento certo pelos canais certos, e com a mensagem certa.

Obtenha uma visão única dos clientes

Integre os dados comportamentais, demográficos e geográficos de seu cliente para construir experiências que sejam significativas. Use nossas plataformas de automação e análise alimentadas por IA para projetar experiências personalizadas para cada um de seus clientes.

Proporcione uma experiência perfeita em todos os pontos de contato

Seus usuários esperam uma experiência em tempo real em todos os pontos de contato. De acordo com uma pesquisa da PwC de 2018, o número de segmentos que dão mais importância a uma experiência do usuário positiva do que a taxas de juros mais altas aumentou em 21% em apenas três anos antes. Com nossas poderosas ferramentas de personalização e segmentação, você pode criar campanhas inteligentes e coerentes que engajem os clientes de maneira oportuna e relevante.

Personalize com base no comportamento e localização física

Ative campanhas que engajem seus clientes quando eles entram, permanecem ou saem de uma localização especificada. Por exemplo, você poderia enviar uma notificação oportuna sobre uma facilidade de ativação de cartão internacional para seus clientes quando eles estiverem no aeroporto.

Reduza as reclamações dos clientes e o volume do call center

Automatize as respostas padrão e avançadas, antecipando consultas e solicitações gerais dos clientes. O Smart banking vai um passo além, reduzindo o volume de call center e aumentando o engajamento de micro-momentos.

Crie, visualize e implemente campanhas de ciclo de vida para seus clientes. Engaje seus usuários onde quer que eles estejam. Envie mensagens ricas e personalizadas para guiá-los ao longo de sua jornada bancária e impulsione o crescimento do mobile banking.